¿Qué esperar para los activos de riesgo mexicanos?

http://mx.investing.com/analysis/%C2%BFqu%C3%A9-esperar-para-los-activos-de-riesgo-mexicanos-200125333

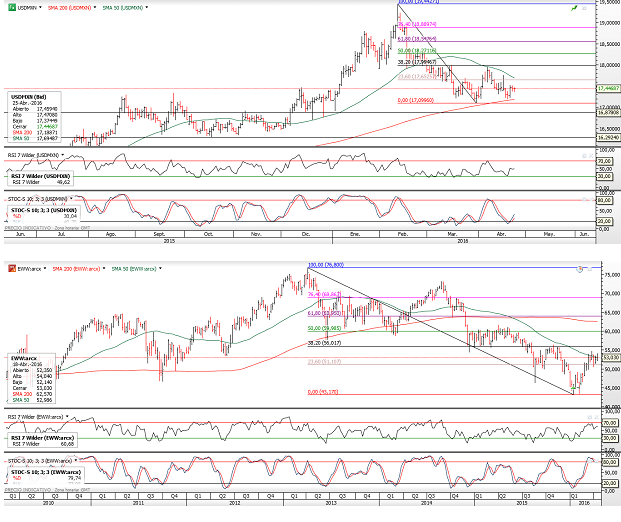

Vemos que el dólar se encuentra atacando importantes soportes de corto plazo en los mínimos actuales de 17.20-17.15 pesos junto a la media de 200 días y con caídas debajo de tal nivel, un ajuste de mayor importancia quedará habilitado para buscar valores aún más deprimidos en torno a los 16.90-16.80 pesos en una primera instancia y luego los mínimos de 16.30-16.25 pesos en las próximas semanas.

Dado que el mercado se encuentra generando una caída tendencial desde los máximos de febrero pasado hasta los valores actuales, no descartamos que ante el quiebre de los soportes mencionados, las perdidas continúen rumbo a valores aún mas deprimidos para adelante.

Justamente, el hecho de que la baja sea con características tendenciales, consideramos que ante posibles subas, éstas deberán ser entendidas como contra-tendenciales y limitadas hasta los 17.90-18.00 pesos o potencialmente en los 18.50-18.55 pesos y para que desde allí las bajas queden reanudadas hacia zonas inferiores tal como lo mencionado. Solo con el quiebre en forma directa por encima de los 18.55 pesos, las bajas en cuestión quedarán postergadas y podremos pasar a sugerir por alzas adicionales rumbo a la zona de máximos previos de 18.90 pesos e incluso los 19.45 pesos e importante nivel de resistencia de mediano y largo plazo para el USDMXN.

En el mismo periodo en el cual el dólar ha perdido fortaleza, el ETF de México (iShares MSCI Mexico Capped (NYSE:EWW)) ha mostrado una importante recuperación, cerrando en 53.03 dólares el viernes.

Vemos que el ETF ataca importantes resistencias de mediano plazo en la zona de máximos actúales de 55.50-59.00 dólares junto al 38.2% de fibonacci de todo el bear market iniciado en 2013 y con el quiebre por encima de tal nivel quedará habitado una continuidad alcista rumbo a zonas superiores en torno a los 58-59 dólares en una primera instancia y luego los 64 dólares, atacando el 61.8% de fibonacci de todo el ajuste de largo plazo y escollo clave de mediano y largo plazo para el índice. En el corto plazo vemos que el mercado se muestra con elevada sobre-compra y tal dato técnico podrá generar ciertas debilidades y por ello vemos que el EWW encuentra soporte en los 50.20-50.00 dólares o potencialmente en los 47.50-47.00 dólares y para que desde allí las subas queden retomadas hacia zonas superiores tal como hemos mencionado. Solo con caídas directas debajo de los 47 dólares el avance en cuestión quedará postergado y pasaremos a alertar de un ajuste más profundo hacia la zona de mínimos de 45.80-45.00 dólares siendo los 43.20 el nivel de contención de largo plazo a considerar para el EWW y para que desde allí la tendencia alcista sea reanudada hacia zonas superiores.

El riesgo por los emergentes se ha incrementado en los ultimos meses y vemos en México a una alternativa de inversión atractiva, dado que el ajuste de los ultimos años ha colocado a las acciones en niveles atractivos sumado a que la estructura tecnica de largo plazo muestra síntomas de fortaleza que permiten especular con un regreso de la tendnecia alcista de largo plazo y que sea capaz de llevar a los precios de regreso a la zona de maximos previos en los próximos meses. Veamos…

No hay comentarios.:

Publicar un comentario